什么是负利率,负利率有哪些不利影响?

很多朋友不知道什么是负利率,其实负利率指的是在某些经济情况下,存款利率小于同期CPI的上涨幅度。这时居民的银行存款随着时间的推移购买力逐渐降低,看起来就好像在“缩水”一样。本文就重点给大家介绍下什么是负利率,以及负利率有哪些不好的影响。

什么是负利率

负利率包括两个意思:一种是投资品的实际收益率为负,即投资品收益率低于通货膨胀率。假设你买的一款投资品收益率为3%,但通货膨胀率为3.5%,那你的实际收益率为-0.5%,投资后实际购买力是下降的。

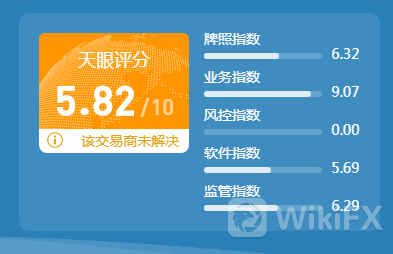

另一种意思是央行直接公布的存款基准利率为负。各国基准利率参照标准略有不同,美国、英国、欧盟、日本等国家和地区以同业拆借利率为基准利率;德国、法国、西班牙等国以回购利率为基准利率;中国是以央行对其它银行和金融机构规定的存贷款利率为基准利率,具体而言,普通民众把银行一年定期存款利率作为市场基准利率指标,银行则是把隔夜拆借利率作为市场基准利率。据统计,截至目前,基准利率为负的国家有3个:日本(-0.1%)、瑞士(-1.25%---0.25%)、丹麦(-0.6%);另外,美国、欧元区、瑞典、挪威基准利率为0。

衡量利率水平的另一个指标可参考十年期国债收益率,因为一般而言,国债收益率是比较稳定且风险最低的,所以可以作为市场利率的反映。截至5月15日,全球十年期国债收益率为负的国家有6个:瑞士(-0.554%)、德国(-0.537%)、荷兰(-0.271%)、奥地利(-0.121%)、法国(-0.028%)、日本(-0.006%)。理论上讲,负利率意味着你往银行存款,不仅得不到利息,还要支付给银行一笔保管费。但一般来说,负利率更主要针对的是央行和商业银行之间的关系,对一般客户而言,在银行的存款0利率或低利率的可能性更大,客户存款倒贴的可能性非常小。

负利率有哪些不利影响?

(1)存贷利率倒挂会打乱正常的金融市场秩序,有人会从银行借款再存入银行以坐收利率倒挂的差额。

(2)负利率不利于借款企业节约使用资金。当存贷利率倒挂时企业的资金使用会浪费,甚至有货币资金闲置时也不归还银行贷款,引起信贷资金周转不灵。

(3)负利率不利于银行等金融机构的经济核算。利率倒挂的情况下银行吸收存款越多,发放贷款规模越大,则亏损越大,不利于银行自身的发展,也不利于银行业务的开展。

相信大家现在已经知道什么是负利率了,至于负利率的影响是显而易见的。对于我们投资者或者是不做投资的普通人来说,我们并不能去改变利率的正负,但如果我们对于负利率有足够多的认识,那就可以适当的做些事情来规避损失。